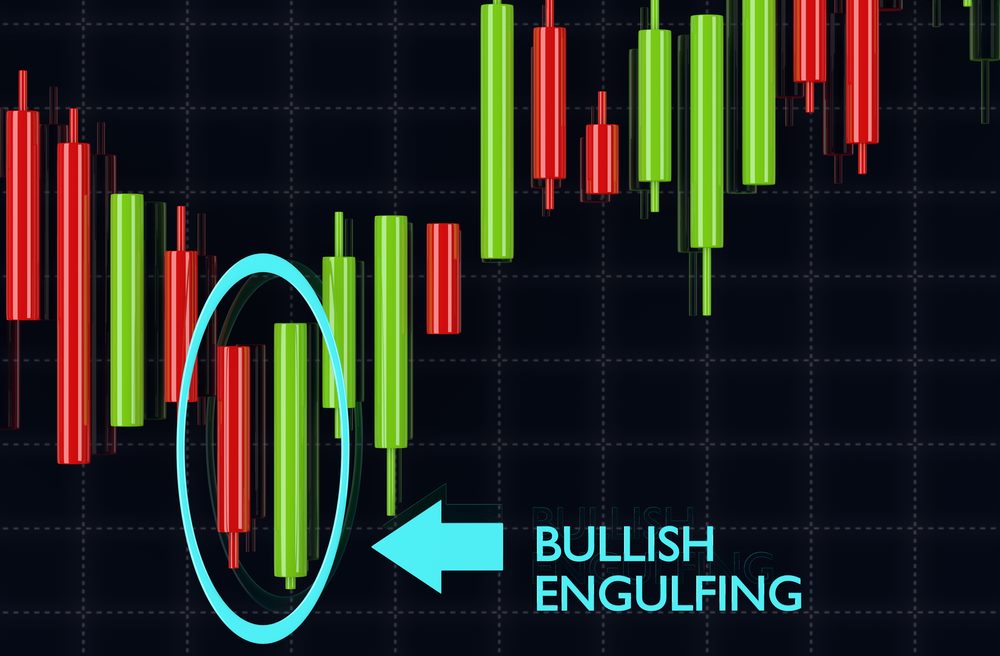

Das bärische und bullische Engulfing (= „Verschlingen“) ist eine Trendwendeformation, die mit Candlesticks dargestellt wird. Die Gesamtdarstellung besteht aus jeweils drei bis vier Kerzen, von denen zwei oder drei in die eine, die letzte in die Gegenrichtung gerichtet sind. Das bärische Engulfing leitet meist den Abwärtstrend, das bullische Engulfing meist den Aufwärtstrend ein.

Bärisches und bullisches Engulfing identifizieren

Ein Bärisches Engulfing ist eine lange, schwarze (bärische) Kerze, die nach zwei oder drei bullischen Kerzen auftritt und in ihrer Länge diese Vorgängerkerzen überragt, also „verschlingt“. Die bullischen Kerzen haben einen Mini-Aufwärtstrend gebildet, die bärische Kerze macht diesen Versuch der Bullen zunichte und leitet sehr oft – nicht immer! – die Gegenrichtung ein. Das bullische Engulfing sieht spiegelbildlich aus, nach einem Mini-Abwärtstrend aus zwei oder drei kleineren schwarzen Kerzen überragt eine weiße Kerze diese Vorgänger-Candles. Damit das Chartbild idealtypisch als Engulfing zu identifizieren ist, müssen zwei Bedingungen erfüllt werden:

- Die Vorgängerkerzen müssen tatsächlich einen Mini-Trend bilden, also höhere Hochs und höhere Tiefs (beim anschließenden bärischen Engulfing) oder tiefere Hochs und tiefere Tiefs (beim anschließenden bullischen Engulfing) aufweisen.

- Die Engulfing-Kerze muss diese idealtypischen Vorgängerkerzen wirklich vollständig verschlingen.

Wenn das Bild wirklich idealtypisch so aussieht, ist die Aussagekraft relativ hoch.

Entstehung eines Engulfings

Das bärische oder bullische Engulfing entsteht, weil sich der vorherige Trend erschöpft hat. Vielfach hielt dieser eine Weile an, es gab typische Rücksetzer, die jedoch niemals ein Engulfing-Muster aufwiesen. Sollten sich diese Rücksetzer häufen, sollten sie länger werden und die Möglichkeit eines Engulfings andeuten und sollten außerdem fundamentale Nachrichten darauf verweisen, dass der vorherige Trend eigentlich nicht mehr gerechtfertigt ist – das betrifft Aufwärts- und Abwärtstrends gleichermaßen -, dann verlassen einige Investoren die vorherrschende Trendrichtung, lösen Kaufpositionen auf, nehmen Gewinne mit oder stellen im Abwärtstrend Shortpositionen glatt und steigen wieder in Kaufrichtung ein.

Die Umkehr des Trends per Engulfing erfolgt, weil an den Rändern der Candles des vorherigen Mini-Trends Kauf- und/oder Verkaufsstopps platziert werden, die bei einer geringen Schwäche eine Kaskade auslösen. Die Trader haben einfach ihre Stopps immer dichter herangezogen.

Erwartung nach einem Engulfing

Je länger die Engulfing-Kerze ausfällt, je mehr Kerzen des vorherigen Gegentrends sie verschlingt, desto gewaltiger kann die Trendwende ausfallen. Das hängt auch vom Gesamtgeschehen ab, denn ein Engulfing-Muster ist – sehr wichtig! – immer im Rahmen des übergeordneten Trends zu betrachten. Es ist also ziemlich entscheidend, wo sich der Kurs zum Zeitpunkt des bärischen oder bullischen Engulfings gerade auf Tageschart- oder Wochenchart-Basis befand. Nehmen wir an, im vorherigen Aufwärtstrend hätte der Kurs mit drei kleineren, aufwärtsgerichteten Kerzen gerade ein Wochenhoch überschritten, was eigentlich als signifikantes Signal für einen weiteren Aufwärtstrend gilt.

Nun folgt eine bärische Engulfing-Kerze, die auch noch recht lang ausfällt. Das muss für alle Investoren als enttäuschendes Signal dafür gelten, dass die Überschreitung des Wochenhochs nichts als ein False Break war. Stopps für Long-Positionen werden nach so einem Engulfing blitzartig herangezogen, was eine Kaskade von Verkaufsstopps auslöst und den nachfolgenden Abwärtstrend noch verstärkt. Dieser läuft in der Regel mindestens bis zu einem signifikanten Punkt, der sich wiederum am Wochenchart festmachen lässt.

Oliver ist Finanzredakteur für finanzfans.info. Oliver hat schon viele Jahre Erfahrung als Investmentbanker und schreibt nebenher als Freischaffender für einige große Finanzmagazine und Blogs.